8 月27 日,借貸協議MakerDAO 宣布更名為Sky,推出了原生治理代幣SKY,作為Maker(MKR)代幣的升級版用於更廣泛的Sky 生態系統,並將於9 月18 日將其去中心化穩定幣DAI 更名為USDS。

Maker 現有的 DAI 穩定幣和 MKR 治理代幣將繼續存在,用戶可以自願將其代幣升級為 USDS 和 SKY。每個 MKR 代幣可以升級為 24,000 個 SKY 代幣,而 DAI 將以 1:1 的方式轉換為 USDS。

Maker 也計劃重新打造其即將推出的subDAO 生態系統“Sky Stars”,Stars 由獨立的去中心化項目組成,它們擁有自己的商業模式、代幣、治理和金庫,用戶將能夠使用USDS 來耕種Stars 發行的代幣。第一個上線的 Sky Star 是 借貸協議 Spark Protocol,目前 TVL 超過 30 億美元。

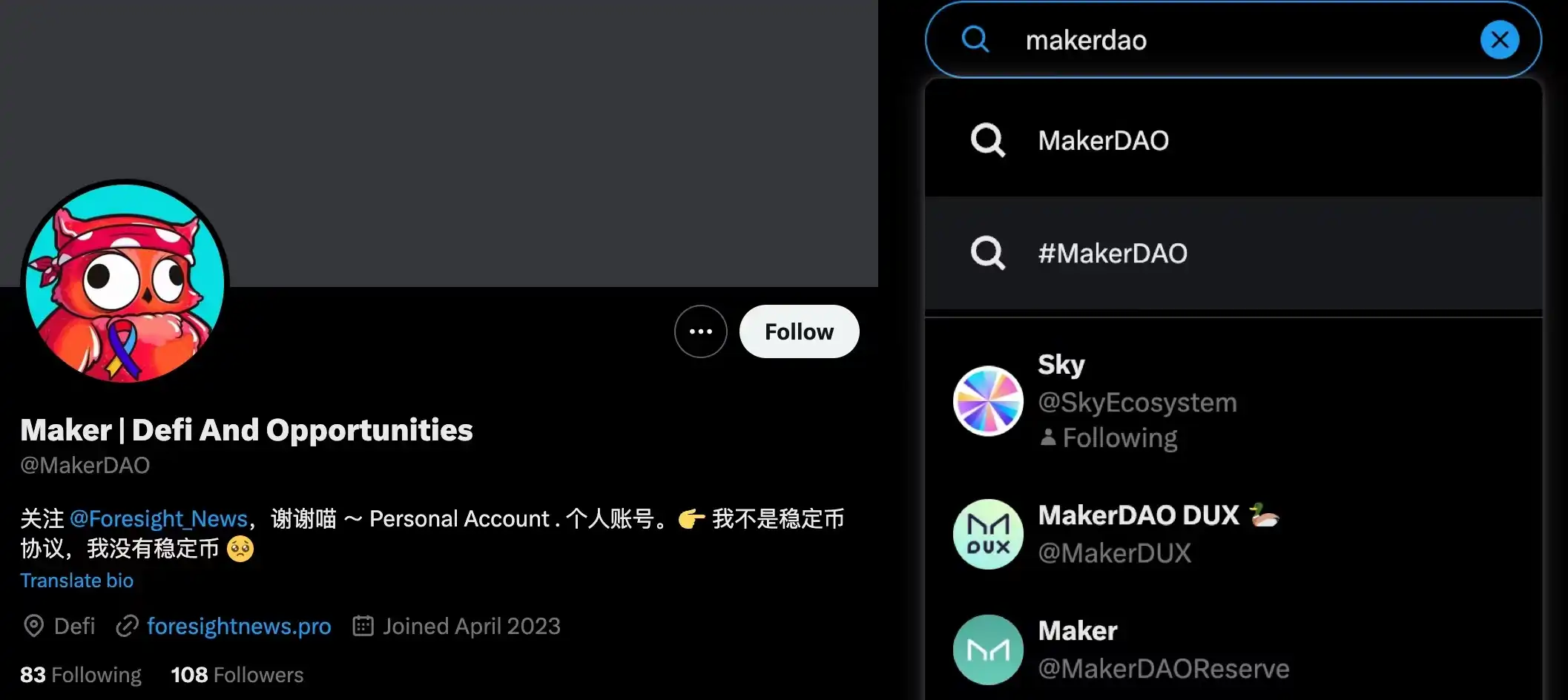

昨晚,MakerDAO 官方宣布正式更名為 Sky Protocol 後,原有官方推特帳號 @MakerDAO 隨即被註銷。同時,中文媒體 @Foresight_News 的一位員工註冊了該 handle,這一做法避免了 MakerDAO 這個知名 handle 被有心之人利用偽造項目假帳號的可能性。目前,在推特蒐尋“makerdao”,不管關注與否,顯示的第一個項目仍然是 Sky。

從MakerDAO 到Sky,以太坊史上第一個DeFi 協定的品牌重塑並沒有獲得社群的一致支持和理解,從傷害品牌認知到代幣價值稀釋,甚至上升到Maker 協議不再去中心化等層次。自從 MakerDAO 宣布「Endgame」以來,協議的每一步升級都引發市場矚目,在拆分預期正式落地後,社群用戶對 MakerDAO 是否依然去中心化打上了問號。而 Maker 的 Endgame 之旅將如何影響其核心用戶的選擇、專案本身的價值主張和未來預期也是接下來需要持續關注的問題。

資產變更,是在稀釋 MKR 嗎?

此次更新涉及多種資產變化,首先是每個MKR 代幣將轉換為24,000 個SKY 代幣,這一決定被看作是MakerDAO股權拆分。目前,一枚 MKR 代幣價格為 1923 美元,拆分後一枚 SKY 價值 0.08 美元,對於新代幣的價格表現有一定想像空間。

前文提到,新協議Sky 也將推出subDAO 生態「Sky Stars」,其能夠自主發布治理代幣,管理其金庫和社區,並獨立實施DAO 特定決策。不過,這項舉措讓用戶擔心新代幣會稀釋原有協議的代幣價值。

官方表示Sky Stars 的角色在於創新、實驗並承擔更多風險,而Sky Protocol 本身可以繼續純粹專注於維護USDS 穩定幣的價值和安全性,「Sky 治理防範尾部風險,而Stars 則專注於在戰壕里開展業務。」

雖然這個想法是在各個SubDAO 之間分散和分配治理,但引入的新治理代幣的絕對數量可能會導致MKR 價值的大幅稀釋。每個 SubDAO 都有自己的代幣,這可能會稀釋 MKR 的價值和注意力。這種稀釋不僅有可能損害 MKR 的價值,而且還會使治理結構變得複雜,讓誰擁有真正的決策權變得更加不清晰。

目前,第一個子生態 Spark 協定已經上線,將推出 Spark 治理代幣 SPK。

去中心化已死?

關於這次品牌重塑,爭議最大的還是在於MakerDAO 原有的去中心化穩定幣DAI 將1:1 轉換成USDS,升級後的USDS 或將具有凍結功能,在某些國家、地區(包括美國和英國)以及VPN 用戶將受到限制。

Maker 的官方公告中並沒有提到凍結功能,根據區塊鏈媒體Wu Blockchain 報道,Phoenix Labs 和Spark Protocol 執行長Sam MacPherson 確認USDS將具有凍結功能,但隨後他刪除了相關推文。

MakerDAO 創辦人Rune 回應稱「這個表述有些誤導性,因為DAI 將會像以前一樣繼續運行,依然可以使用。升級USDS 是可選的,只有USDS 才會具備凍結功能。機制來控制的」。

Last Network CEO androolloyd.eth 表示「從技術上講,它確實有授權機制,但目前它只檢查鑄造DAI 的權限。尚未啟用轉賬功能,不過它是可升級的,因此在本質上可以根據治理的意願進行審查。

USDC、USDT 等中心化穩定幣在一些鏈上均有審查和凍結功能,USDS 這樣做的目的或許是出於遵守合規要求,並具備將持有者列入黑名單的能力,但這項決定損害了許多社群使用者的信心。

加密KOLlaurence直言「奧林匹斯已經陷落」,意思是曾經強大或不可動搖的東西被擊敗或失去控制。社群用戶評論道「一個帶有凍結功能的穩定幣簡直像一隻吸毒上癮的松鼠在鋼絲上搖搖欲墜,根本談不上穩定。所有持有DAI 的人都被不知不覺地變成了CBDC 的測試者。 MilliΞ評論稱「我認為,從這裡開始Maker 將逐漸變得無關緊要。作為一名DeFi 原住民,我無法形容這個路線圖是多麼悲觀且欠缺深思熟慮。

Curve Finance 對此評論稱,(Maker 此舉)也許只是想與USDC 和USDT 競爭。

DAI 會因此失去護城河嗎?

在MilliΞ看來,「DAI 之所以能繁榮至今,完全是因為Curve 持有者對3pool 提供了大量補貼,賦予了它強大的流動性護城河。導致DAI 的價格高於錨定值,這促使Maker 引入了掛鉤穩定性模組(PSM),提供一種滿足DAI 供應需求而不要求用戶對其貸款進行超額抵押,目前USDC 是最大的PSM Maker 金庫,其他還包括USDP 和GUSD。 Maker 的 PSM 一度背書超過 50% 的 DAI 供應量,隨著 DAI 變得越來越依賴 PSM,社群對此提出了批評,認為過度依賴 PSM 將使 DAI 成為中心化穩定幣的代理。

不過,隨著DeFi 專案的補助金降低,連Curve 也推出了自己的穩定幣crvUSD 加入競爭,Maker 必須尋求新的收入來源。 Maker 開始轉向 RWA,當聯準會開始升息時,MakerDAO 將 PSM 資金轉移到鏈下來獲取收益。這項策略使得 Maker 的收入大增,但聯準會降息預期越來越強,這種情況或許將不再持續。

目前,MakerDAO 的絕大部分收益來自RWA,前文提到的子DAO 負責創新、實驗並承擔更多風險,而Sky 本身專注於維護USDS 穩定幣的價值和安全性,更像是Maker 將自己的鏈上鏈下業務做了一個分離。

DAI 的統治地位在很大程度上依賴於其在流動性池中的主導地位以及同其他穩定幣相比而言的去中心化競爭優勢,但隨著DeFi 專案補貼的消失,競爭對手迎頭趕上,DAI 在去中心化穩定幣的市場份額可能會被侵蝕。而中心化穩定幣的競爭力也不斷提升,Maker 將DAI 升級為USDS 並且成為具備凍結功能的穩定幣,意味著作為去中心化穩定幣的DAI 將不具備更多吸引力,而其主要業務也將更徹底地轉向RWA。

而轉向 RWA,增加凍結功能則是不可避免的一個商業決策。知名 KOL、CEHV 合夥人 Adam Cochran 分析表示,如果 Maker 想要國債收益作為支撐,即便是透過二級國債交易,也必須具備凍結功能和 VPN 區域阻斷功能。這是這個行業需要做出的權衡,因為你無法在不遵守美國傳統金融體系規則的情況下享受其帶來的好處。 「要嘛選擇去中心化,獨立運作;要嘛接受財政部的約束,才能獲得他們的『胡蘿蔔』。」

加密投資人Ericuuuh認為「相較之下,在穩定幣層面引入一個獨立的功能來隔離潛在的問題資金,要比讓你的部分支撐資產被司法部凍結,進而導致技術上無法支撐要好得多。

MakerDAO 的「Endgame」計畫本來是為了回應區塊鏈產業面臨的關鍵機會和挑戰,透過建立彈性和可靠的治理平衡使Maker 治理更加高效、透明和包容。但如今的局面似乎變成了社群用戶集體吐槽,認為 Maker 越來越集中、不透明。

但我們需要意識到,在RWA 業務成為Maker 收入的核心來源以後,其需要為此付出更多機制上的調整才能讓高收益得以為繼,這也提醒我們,任何RWA 資產的採用成長都可能削弱底層協議的去中心化和抗審查性。

區塊財經BOTD – 廣播組

追蹤BOTD Instagram,獲取最新區塊鏈消息

▸https://www.instagram.com/botd_news/

免責聲明:本文內容僅供參考,投資人應獨立判斷,審慎投資,並自負風險,本文不提供或嘗試遊說觀眾做交易或投資之依據。